本文共3866字

直接抓出五大壽險金控的投資部位給大家瞧瞧,其他子公司我們就直接省略,畢竟叫做「壽險金控」,那麼獲利最大來源當然就是人壽子公司,所以其他就不用多看了,為了要驗證我的說法有無問題,就先從國泰金開始舉例說明吧...

最近大家都很流行要買債券,不管是國內外的政府公債或公司債,甚至是買不起債券的小資族,紛紛投入債券相關的ETF,這到底算不算無腦跟風?其實如果以學術理論上而言,再加上過去市場曾經發生過的經濟趨勢來看,這時候買進債券似乎還真的有這麼一回事。

當市場因為升息的關係,而大賣股債變現,將資金放回銀行生利息,或者因為升息的緣故而導致股債下殺,這時候投資人肯定也是會停損。

不過你想嘛,升息而導致債券下殺,這是因為債券利率都是固定的,自然比不過機動性更高的市場利率,這也是為什麼大家會拋去債券的主因,但接下來市場的風向是怎麼樣?顯然FED升息力道已經到末端了吧?

而且全球經濟也確實因為升息而元氣大傷,所謂「升息就是為了下次的降息」,如果停止升息之後,經濟沒有好轉,那麼就很有可能出現降息循環,在這兩個情況下,債券都很有可能出現大反彈,畢竟銀行利率又變低了,而且降息的延伸解釋就是投資市場可能將變得更難操作,因為景氣低迷自然也很難看到多頭市場,一來一往之下,資金很有可能又重回避險配置,那當然就會再次流入債市囉,如果對這個議題有興趣,想更深度研究升息、降息與債券之間的相關走勢,可以參考「升息末端為何市場大量佈局債券?再不買可能會後悔到捶心肝?」這篇文章,裡面會有更詳盡的數據分析。

再回過頭來思考,請問大家還記得壽險金控是怎麼回事嗎?回想一下,2022年升息啟動之後,這些壽險金控就開始出現非常龐大的未實現虧損,原因是公司手上的投資部位受到升息及市場空頭的影響,所以營運的利空壓力也不斷放大。

於是2023年終於爆炸,先是歐美大型銀行倒閉,市場對金融股的恐懼再度席捲而來,甚至是虛擬貨幣的倒債事件頻傳,近期也陸續出現相關金控股在董事會決議股息縮水或乾脆不配息的,這也造成金融股的賣壓不斷。

如果有買到壽險金控套牢的朋友們,或者有一些新加入市場的投資朋友,可能看著媒體或親友推薦債券,還在思考要不要佈局債券,我只能說先冷靜下來。思考一下,大家都知道壽險金控因為股債雙殺,所以獲利很悲慘,那我問一下各位,這些壽險金控不就是因為債券下跌而衰退的嗎?

你都因為金融股持有債券而套牢,那麼既然市場多數都認同債券有機會贏來春燕,這是不是就表示壽險金控也有機會出現反彈呢?那麼為何還要煩惱停損壽險金控這件事情?你如果真的停損壽險金控之後,再換去債券,其實這就有一點脫褲子放屁啦!

第一個是,壽險金控手上也是一堆債券,當債市反彈就會讓未實現損益回沖,等淨值上來之後,這些壽險金控不就復活了?

第二個是,如果急著要去佈局債券,那麼就要確認目前總經的方向及走勢,雖然我們大概能確定接下來是會停止升息或降息,但時間點可還沒有確定呢,對於債市反彈,你又怎麼能斬釘截鐵認為現在就是反彈時刻?

接下來就直接抓出五大壽險金控的投資部位給大家瞧瞧,其他子公司我們就直接省略,畢竟叫做「壽險金控」,那麼獲利最大來源當然就是人壽子公司,所以其他就不用多看了。為了要驗證我的說法有無問題,就先從國泰金開始舉例說明吧。

遭逢各界壓力的大樹金:國泰金(2882)

從國泰金最新的2023年第一季法說會資料來看,國泰人壽依舊躺在地板上,第一季稅後淨利還是虧損了20億元,對照2022年第一季繳出261億元,依舊差很大,而國泰世華銀行則從2022年第一季69億元成長到2023年第一季的92億元,這就是升息帶來的效應,不過再怎麼拚也沒用,畢竟壽險比重才是最大的,只要壽險沒有出現反彈,那麼銀行再強也沒辦法帶領金控重返成長。

再來就要看淨值部位,這代表國泰金的投資績效及未實現損益狀況,2022年確實出現雪崩般的下滑。國泰金2022年底的淨值是6,117億元,而2021年則為9,140億,這整整少了3,000億左右的規模,真的很驚人。再從每股淨值來看,2021年每股淨值是61.5元,2022年則是34.6元,只能用「戰況慘烈」來形容而已。

不過來到2023年第一季,其實這兩個數字已經慢慢開始改善,帳面淨值已經來到6,958億元,另外每股淨值也上升到40.2元,這主要原因就是來自未實現損益部位的反彈所貢獻。

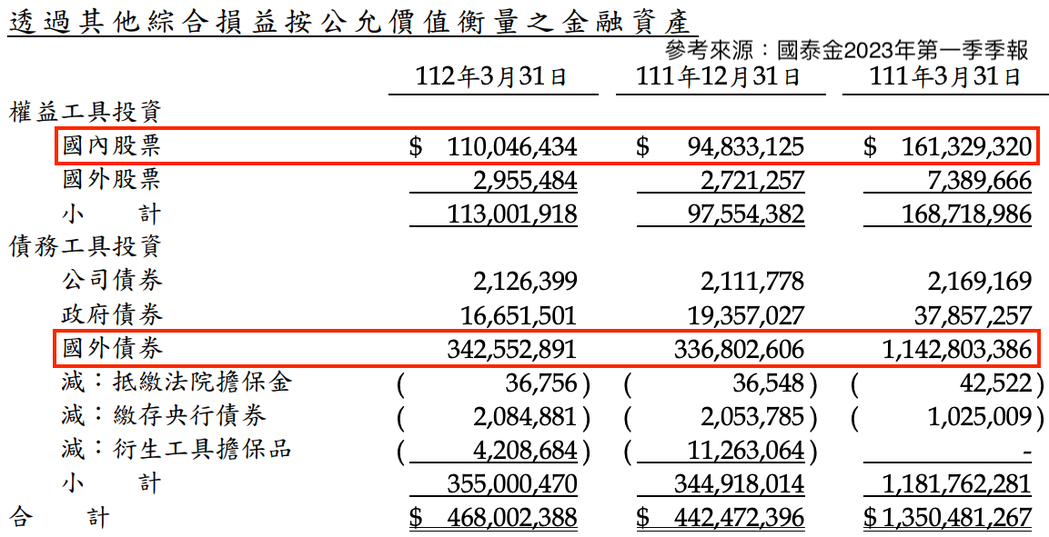

更進一步來看,國泰人壽在2023年第一季的資產配置,第一名是國外債券,並佔整體資產的61.8%,另外國內債券也佔據7.1%,兩者合併來看,國泰金光是債券就持有將近七成左右的水準,所以債券漲跌確實影響著壽險營運,而壽險部位又左右了國泰金的獲利,環環相扣之下,國泰金不就是債券型金控嗎?

再從財報來觀察,國泰金2022年第一季的國外債券市值有1.14兆左右,不過來到2022年底居然跳水下殺到3,368億元,我們先考量公司到底有沒有停損或加碼,光從債券持有的市值來看就是嚴重縮水,也難怪未實現損益這麼誇張,不過2023年第一季已經回到3,426億元,相較2022年底也是增加了58億元左右,顯然有點反彈行情,這跟淨值提升也有所呼應。

另外股票的部分,2022年第一季持有1,613億元,來到2022年年底則縮水到948億元,不過2023年第一季又增加到1,100億元的規模,不管是反彈或加碼,這對國泰金來說當然都是好事。看到這邊,應該就不會說唬爛了吧?我不是因為現在流行債券才說壽險型金控就是債券金控,這也不是包裝,一切都是有憑有據的推論。

接續這個邏輯,其他四家壽險金控股,我就不再一步一步細看了,反正你有興趣就參考前面國泰金我怎麼看數據即可,就能依樣畫葫蘆了,我們直接看這些金控旗下的壽險投資配置就好,畢竟持有債券的比重當然就會有相對應的影響程度,所以看到手上債券越多的,或許接下來反彈就會越強(笑)。

壽險金控最強績優生:富邦金(2881)

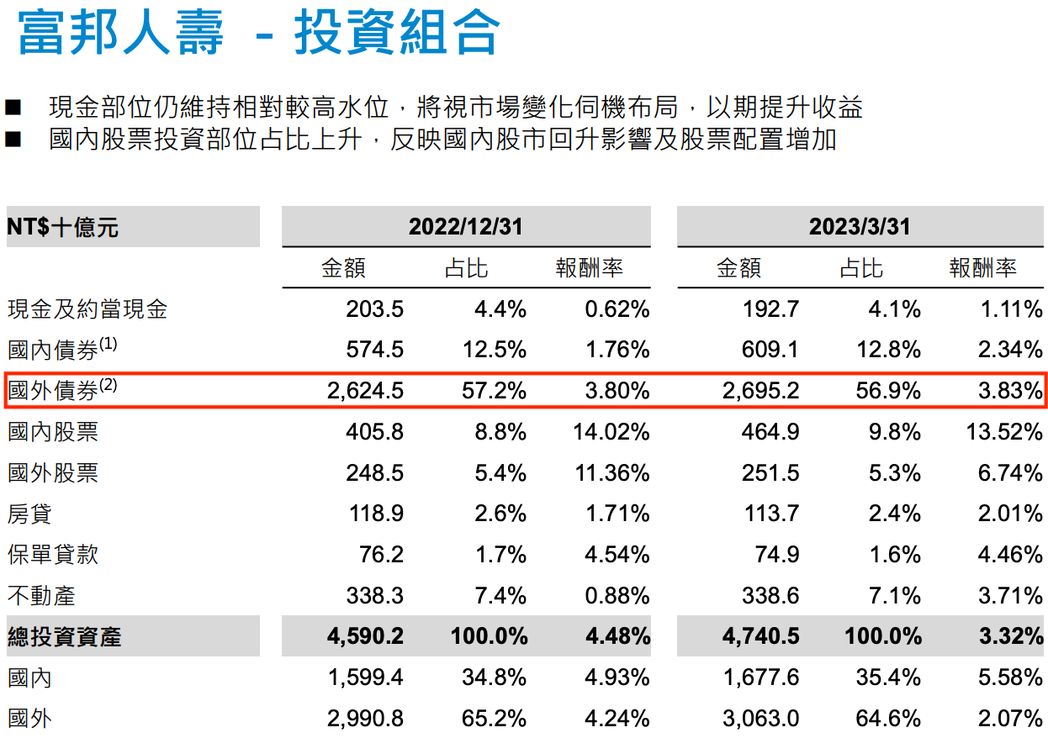

目前國內最會投資、營運的金控股,富邦金說他是第二,絕對沒人敢說第一,以前可能氣勢還沒這麼強,不過近幾年超車國泰金之後,加上併購日盛金加強證券規模,確實也開啟了富邦金的稱王之路。回到債券這個議題,2023年第一季的富邦人壽持有國外債券約2,695.2億元,佔整體資產比重56.9%。

另外國內債券則佔比12.8%,如果將國內外債券資產合併起來,同樣也是接近七成左右,這也跟國泰金持有債券的比重幾乎相同。

連續11年配息中斷在2023年:開發金(2883)

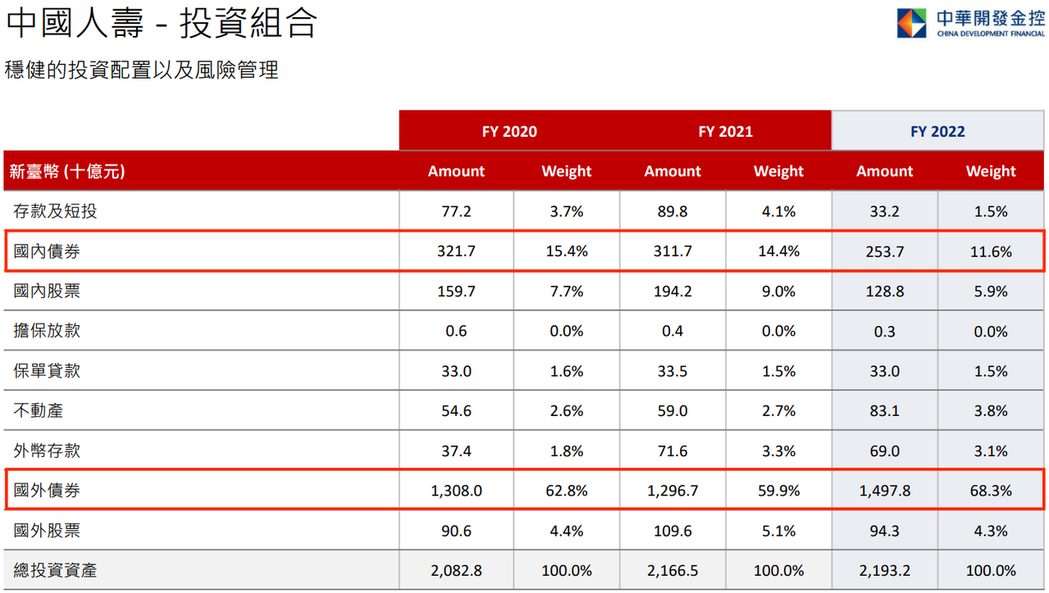

接著來看看最近被罵到爛的開發金,這債券比重就更誇張了。開發金在2023年第一季的國外債券持有1,497.8億元,佔整體資產比重高達68.3%,而國內站券則佔比11.6%,把國內外的債券持有比重合起來接近八成,這遠遠超越了國泰金、富邦金持有債券的水準,也難怪債市空頭的時候,整個金控獲利被殺到見血。

投資績效有待加強的新光金(2888)

再來是被大家笑稱西瓜金的新光金,細看2023年第一季資產配置,可以看到67.4%來自於國外固定收益,這邊揭露的資料就不是債券,不過你光是看到固定收益,應該也知道這肯定是債券資產對吧?

再更近一步來看,原來新光金又將海外固定收益配置細分出來,以2023年第一季來看,目前公司債有將近48.8%,國際板債券則是26.2%,第三大則為公債24.6%。而這些債券又可以分成北美投資比重最高,來到40.1%,亞太地區則是37.2%,歐洲為第三大的22.7%。

其實你看到公司債也不用特別緊張,因為通常壽險要投資這些公司債之前,都會經過重重檢視及篩選,規模不夠大的他們也不敢去買,所以通常都是龍頭股發行的債券居多,換句話來說,這些公司債也幾乎等於是「大到不能倒」,否則只要倒閉就可能會造成金融秩序混亂或崩壞。

銀行、壽險獲利各半的中信金(2891)

最後來看看中信金旗下的台灣人壽,他們的法說會是列出近五季的資產配置,關於債券相關的投資同樣是列出「國外固定收益」,而近五季的比重有節節攀升的績效,從2022年第一季58.3%成長到2023年第一季61.1%,總之就是都在六成左右,如果對照其他壽險金控來說,這比重相對偏低一些,而基金及權益投資則相對高一點。

債市反彈誰最強?

最後整理一下,如果你很看好債券接下來出現大行情,那麼金控當然持有債券比重高一點最好,因為反彈力道也會最大,反過來說,如果金控債券持有比重極高,那麼受到債市走空也會下殺最嚴重。

如果以大家認為的債市即將復甦,那麼依比重來看,最強的應該會是開發金(債券持有近八成),第二名則是新光金、國泰金、富邦金,其實第二名的持債比重都差不多,但加入營運體質就不一樣了喔,富邦金營運最強,所以下殺程度最低,而新光金則營運則相對慘澹一些,因此受到債市走空也會殺更多,所以從債券反彈力道而言,才會是這樣的排序。

至於最後一名肯定就是中信金,這家金控不同於其他同類型的金控,整體獲利是銀行、壽險各半,跟其他同樣都是以壽險為主不同,所以這陣子壽險金控下殺時,是不是就很少人會提到中信金?

不過嚴格說起來,他們家也是受到不少的影響,只不過銀行部門太強,抵消了壽險衰退的部位,也是因為這個原因,所以你如果問我債市中信金的反彈力道,我只能說既然當初獲利影響只有一半,那麼反彈的力道或許也會打折扣。

不過這只是提供參考,並不一定說誰上漲就上漲,一切還是要看市場說話,但如果是我說中了,那你就要記得曾經看過我這篇文章,回來給我拍拍手一下喔!

本文由玩股網授權轉載,原文請點此

本文內容僅供參考,無任何買賣建議,投資人應謹慎評估,風險自負。

以上專欄作家文章不代表本報觀點。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言