本文共2505字

台積電(2330)法說會下修全年半導體產業展望及晶圓代工產值成長率,加上中東戰事風險未平,野村投信建議投資人應優先布局有題材且抗跌的高息股,4月22日募集的野村臺灣趨勢動能高股息ETF(00944),其追蹤指數則獨特,除了採用「股利指標」外,更加入台灣罕見但在國際投資圈廣被採用的「動能指標」,使其入選的成分股需同時符合正向趨勢動能與高息標準,數據統計顯示臺灣趨勢動能高股息指數領漲抗跌,平均表現將比大盤或一般高股息較為出色,現階段以00944來參與危機入市正逢時。

加權指數從5,000點到10,000點花了八年時間(2009~2017年),但從10,000點到15,000點卻只花了四年(2017~2021年),而從15,000點到20,000點只花了約三年時間(2021~2024年),驅動股市上漲的本質仍是企業基本面好壞。回顧過去十年台股環境,台灣企業平均每年發放現金股利超過1兆元,2021年及2022年更是突破2兆元大關。加權指數在2024年3月21日首度站上2萬點大關,但把現金股利還原回去的加權總報酬指數,早在2019年7月22日就已站上2萬點,領先將近五年之久。2024年3月底加權報酬指數來到43,858點,是加權指數的2.16倍,可見2萬點只是一個假議題,把股利還原回去,台股早已來到4萬點之上。

【關鍵優勢一】台股企業獲利增長幅度呈跳躍式成長,強勢高息股拉高收益天花版

野村投信策略暨行銷處資深副總經理黃宏治表示,台灣企業的體質在過去十年發生翻天覆地的變化。首先在營收部分,2014~2016年台灣上市櫃企業整體營收大約落在60兆元,但隨著美中貿易戰、俄烏戰爭的發生,以及台灣在全球半導體與晶片代工的腳色更加吃重;2017~2020年上市櫃企業營收快速成長並站穩70兆元關卡,同期間正好反映加權指數從10,000點上漲至15,000點;隨著新冠疫情爆發、AI橫空出世帶領全球進入新格局;2021~2023年上市櫃企業營收快速突破新台幣80兆元關卡,反映的正是加權指數從15,000點上漲至20,000點盛況。從企業獲利基本面的代表 - 稅後淨利來看,同樣在這段期間出現階段式跳躍,甚至有過之而無不及。

【關鍵優勢二】台供應鏈軟硬實力「獨霸全球」,神助手掌握高息股第一排受惠族群

投資界流傳一種說法:「基本面與股價的關係,就像是老人與狗」,基本面的好壞是決定一個股市能否長期向上的關鍵。黃宏治指出,進入2024年,全球通膨逐步下滑、經濟進入復甦軌道,台灣受惠於製造業需求回溫,2024年可望有3.5%以上的GDP成長率,企業獲利也因為低基期,上看超過20%的成長力道;此外,AI 等創新科技發展趨勢延續,台灣科技軟硬實力占全球供應鏈的關鍵一席之地,相關投資機會料將吸引資金持續進駐,未來三至五年將是推升台股企業營收獲利成長,並且帶領股市持續創高的重要助力。

【關鍵優勢三】台股企業踏入新位階,2萬點只是開始

除了股市的「深度」外,「廣度」同樣也是重要的關鍵因素。黃宏治進一步分析,台股過去屬於淺碟市場,但隨著在全球供應鏈地位越來越重要,台股市值在近十年也成長了將近三倍,許多優秀企業相繼被發現,其中更是不乏像是台積電、聯發科(2454)這類在科技次產業占據全球龍頭地位的好公司。此外,從上市櫃家數來看,過去十年也是年年成長,象徵著更多企業加入資本市場,對股市結構帶來正向發展,進一步增加了股市「廣度」,飛躍的進步有目共睹。

過去十年台股基本面持續朝著正向發展,反映在股市也是長期多頭向上,尤其是近幾年隨著AI帶來破壞式創新,許多全新的產業及投資機會將應運而生,台灣已經在這波浪潮中占據一席之地,因此把握台股在AI浪潮中的機會將是未來五年投資最重要的關鍵。加權股價指數不論是突破2萬點,抑或是得而復失,都只是個開始,因為台股企業已踏入新的位階,只要AI趨勢沒有改變,台股仍將朝下一個5,000點甚至10,000點繼續邁進。

【關鍵優勢四】強勢高息股「領漲抗跌」實力驚人

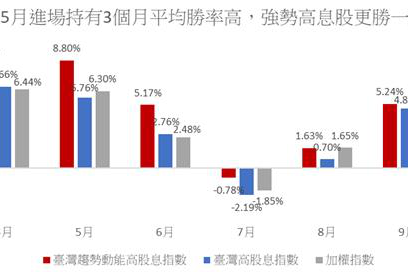

野村臺灣趨勢動能高股息ETF(00944)經理人林怡君表示,雖然台股長期向上趨勢明確,但短線漲多勢必仍面臨回檔的壓力,與其看著股市修正卻什麼也不做,不如選擇具備超漲抗跌特性的強勢高息股,參與台股後續的反彈行情。從回測數據來看,2015年11月以來,當加權報酬指數修正超過10%及15%的時候,加權報酬指數平均下跌15.3%及19.6%、台灣高股息指數平均下跌13.9%及19.3%,而追求強勢高息股的臺灣趨勢動能高股息指數僅分別下跌8.0%及10.9%,明顯比單純市值型或高股息型表現更好。

【關鍵優勢五】強勢高息股「追高息」也「賺價差」,攻守兼備創雙贏

林怡君指出,回顧過去台股從15,000點上漲至20,000點的過程,加權指數在2021年1月5日站上15,000點關卡,並於2024年3月21日站上20,000點關卡,期間加權報酬指數上漲50.67%、高股息報酬指數上漲69.92%,但臺灣趨勢動能高股息指數則上漲147.97%,表現是加權指數及高股息指數的三倍及二倍,可謂是完勝。之所以有這樣的成果,在於臺灣趨勢動能高股息指數具備高股息及資本利得雙重優勢,其中,資本利得來自於強勢股,股價往往是基本面及技術面的領先指標,股價強勢的股票往往能延續強勢向上動能,即便在市場修正時也能繳出相對抗跌的表現;而高股息則得益於台灣企業不俗的現金股利,透過股息的累積,相比於市值型的加權指數,更多了一層豐厚的保護。

野村臺灣趨勢動能高股息ETF(00944)其追蹤臺灣趨勢動能高股息指數,即是臺灣目前首檔透過股價動能與股利息收的雙篩選指標,用獨特的方法論(Methodology)掌握高息強勢成長動能,並同步享有股息收入。此外,野村臺灣趨勢動能高股息ETF(00944)採月配息,可協助投資人創造每月穩定現金流,更重要的是,對存股族來說,月配息設計滿足追求成長與收益兼具的投資人需求。野村臺灣趨勢動能高股息ETF(00944)預計將於5月9日掛牌,7月首次除息,8月領息,發行價為15元,投資門檻低,以小額資金展開投資第一步,有助輕鬆養成長期投資紀律。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言