本文共1521字

近期全球股市拉回修正,台股加權指數在兩萬點關卡震盪整理,後市能否逢回檔進場或加碼?根據統計,台灣加權股價指數過去八年拉回,波段跌幅以0至-10%的機率最高,約占八成比重;這段期間進場投資或加碼台股,分別持有三、六個月與一年後,加權指數平均而言都是正報酬,漲幅從3.13%至11.67%;若投資高股息型ETF如臺灣高股息指數,下跌10%以內進場投資的平均漲幅也可望落在3.45%至9.51%。然而,若選擇以「動能」與「高息」雙指標篩選的臺灣趨勢動能高股息指數,其平均表現則來到5.15%至20.68%,成果明顯優於大盤或單純的高股息指數。

野村投信投資策略部副總但漢遠表示,股市若遇回檔修正往往都是個不錯的中長期買點,選好標的又比時點更重要,有望在下跌期間相對抗跌,而在盤勢恢復時領先創高。即將於4月22日至24日募集的野村臺灣趨勢動能高股息ETF(00944),其追蹤指數則獨特採用綜合雙指標,也就是除了「股利指標」之外,更加入台灣罕見但在全球投資圈廣被採用的「動能指標」,使其入選的成分股需同時符合正向趨勢動能與高息標準,因此在下跌進場的統計中,臺灣趨勢動能高股息指數的平均表現將比大盤或一般高股息較為出色。

此外,若遇到較大修正期間(波段修正達15),例如2018年8月、2020年1月與2022年1月,可發現00944追蹤指數跌幅多數比加權指數或如臺灣高股息指數等來得少,但是恢復期乃至創新高的速度更快,這是因為動能指標挑選的是股價具備正向趨勢動能股票,因此在上漲時可望領先、在下跌時有機會相對抗跌,另外加上較高股息的緩衝效果,在多空市況下均有望領漲抗跌,適合中長期投資人或存股族。

野村臺灣趨勢動能高股息ETF(00944)經理人林怡君進一步說明,所謂的動能指標,採用還原收盤價占最近52周還原收盤價最高點的比例,愈高代表該個股的股價表現愈強勢。在股利指標方面,追蹤指數除了定期於每年5月股東會旺季調查確定股利率以網羅股利資優生,並會在11月透過創新的預估股利(即採用FactSet預估該公司未來每股盈餘,再乘上該公司過去三年平均股利發放率)來提前卡位股利潛力股。

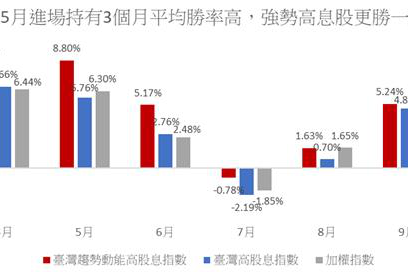

透過這兩種與眾不同的篩選方法,精選出50檔具備趨勢動能與高息潛力的成分股,有利於未來股價表現及股利發放;當中個別成份股權重上限不超過 10%,也有助分散不單押,透過「動能指標」x「股利指標」打造全天候投資策略。透過每年5月及11月共兩次與眾不同的篩選流程,精選出來的50檔成分股在入選後六個月表現可謂領漲抗跌,亦即當大盤上漲時,入選成分股平均有82%會續漲、延續強勢高息股的向上趨勢動能,若遇大盤下挫時(2015/10、2017/10、2018/4、2019/10、2021/10、2022/4共六次),追蹤指數則在往後六個月期間表現抗跌、甚至逆勢上漲。長期而言,臺灣趨勢動能高股息指數相較加權指數締造約當年化7.29%超額報酬,而較一般高息股(臺灣高股息指數)的年化超額報酬也達7.7%。

林怡君表示,儘管短線市況變數大,投資台股參與的是台灣長期經濟發展成果,在標的挑選上除了考量報酬潛力或配息多寡外,更須留意成分股的「獨特性」與「低重疊」,才有機會在大盤上漲時脫穎而出,亦即公司長期獲利成長所帶動股價增值與累積股息的一個過程,因此如何篩選出具備「息利雙收」的優質公司,將是追求長期較佳表現的勝出關鍵,在大盤波動時相對抗震、趨吉避凶。00944其追蹤指數「臺灣趨勢動能高股息指數」,即是臺灣目前首檔透過「股價動能」與「股利息收」的雙篩選指標,用獨特的方法論(Methodology)來為台股投資人追求息利雙贏的機會,若近期台股繼續出現拉回,不妨留意中長期進場布局的收益機會。

※ 歡迎用「轉貼」或「分享」的方式轉傳文章連結;未經授權,請勿複製轉貼文章內容

留言